이 기사는

2025년 10월 27일 17:40 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 윤상록 기자] 유가증권시장(코스피) 상장사

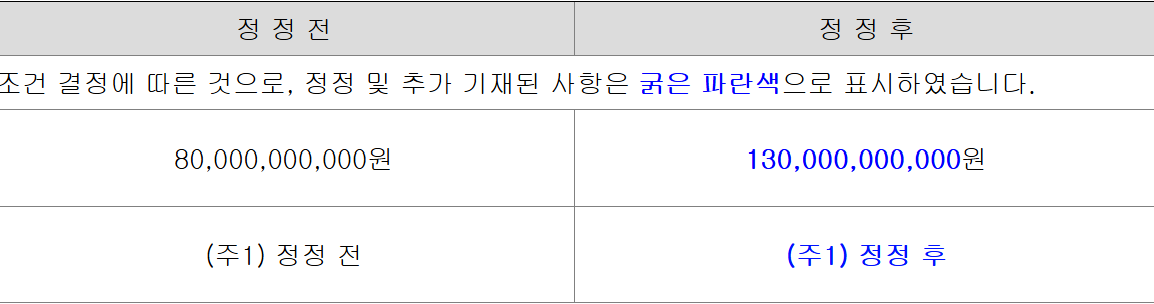

한진칼(180640)이 공모채 발행을 위한 수요예측에서 흥행하며 발행금액을 800억원에서 1300억원으로 늘렸다. 한진칼은 조달 자금 전액을 연말 만기가 도래하는 1300억원 규모의 채무 상환에 쓸 계획이다.

(사진=금융감독원 전자공시시스템)

27일 금융감독원 전자공시시스템에 따르면 한진칼은 최근 18-1·2회차 무보증사채 발행가액을 800억원에서 1300억원으로 증액했다. 공모 흥행 속 지난 23일 진행된 수요예측서 800억원 모집에 3640억원 규모의 주문이 접수된 바 있다.

이자율은 청약일 1영업일 전 민간 채권평가회사 4사(한국자산평가·키스자산평가·나이스피앤아이·에프앤자산평가)에서 최종 제공하는 한진칼 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 일정 %p를 가산한 이자율로 한다. 1회차 사채는 -0.15%p, 2회차는 -0.62%p를 가산한다.

한진칼은 조달 자금 1300억원을 전액 채무상환에 사용할 예정이다. 이번 사채 발행으로 올해 12월 만기가 도래하는 3000억원 규모의 4회차 사모사채 상환에 속도를 낸다는 구상이다. 해당 사채는 지난 2020년 12월 발행됐으며 금리는 4%다.

(사진=한진칼)

한진칼은 2013년

대한항공(003490)에서 인적분할로 설립된 한진 기업집단의 지주회사다. 4개의 비상장 종속회사를 보유하고 있다. 한진칼은 자회사 지분 배당수익과 브랜드수수료가 주 수익원이다. 주요 자회사는

대한항공(003490), 한진이며 주요 종속회사는 칼호텔 네트워크, 정석기업 등이다.

한진칼의 올해 상반기 영업수익(매출)은 전년 동기 대비 4.7% 감소한 1333억원, 영업이익은 39.2% 줄어든 166억4000만원을 기록했다. 6월 말 기준 부채비율은 27.3%로 건전한 수준을 기록했다.

인수인단은 "대외 변수의 영향이 큰 동사 업종 특성상 향후 새로운 불확실성이 등장할 경우 실적이 악화될 수 있으니 지속적인 모니터링이 필요할 것으로 판단된다"라며 "한진칼 실적은 확연한 개선세를 보이고 있고 단기간 내 급격한 재무부담 가능성은 제한적일 것"이라고 보고서를 통해 밝혔다.

이어 "금번 발행되는 동사의 제18회 무보증사채의 원리금 상환은 무난할 것으로 사료되나 국내외 거시경제 변수의 변화 등으로 상환에 대한 확실성이 저하될 수 있다"라고 밝혔다.

한편, 한국신용평가 및 나이스신용평가에서 평정한 한진칼의 회사채 평정 등급은 A-(안정적)이다.

윤상록 기자 ysr@etomato.com